Giảm thuế TNDN: Không thể đứng ngoài xu hướng...

29/07/2015

Chuyên mục: Chiến lược Marketing In trang

Xét trên các tiêu chí như tỷ trọng trong thu ngân sách, mức độ ảnh hưởng tới môi trường kinh doanh, thu hút đầu tư, trong hệ thống các sắc thuế ở các nước trên thế giới, thuế thu nhập doanh nghiệp (TNDN) là một sắc thuế quan trọng. Trong bối cảnh kinh tế thế giới đã và

Xét trên các tiêu chí như tỷ trọng trong thu ngân sách, mức độ ảnh hưởng tới môi trường kinh doanh, thu hút đầu tư, trong hệ thống các sắc thuế ở các nước trên thế giới, thuế thu nhập doanh nghiệp (TNDN) là một sắc thuế quan trọng. Trong bối cảnh kinh tế thế giới đã và đang có những thay đổi sâu sắc, nhiều nước đã cải cách mạnh mẽ hệ thống chính sách thuế của mình, trong đó có chính sách thuế TNDN.

Xu hướng cải cách thuế TNDN trên thế giới

Xu hướng chung trong cải cách chính sách thuế TNDN trên thế giới hiện nay là: (i) Từng bước giảm thuế suất; (ii) Mở rộng cơ sở tính thuế; (iii) Giảm các khoản chi phí được trừ; (iv) Áp dụng chính sách ưu đãi thuế; (v) Tăng cường công tác quản lý thuế nhằm chống chuyển giá và hạn chế các trường hợp lợi dụng để tránh nộp thuế.

Xu hướng cắt giảm thuế suất thuế TNDN theo lộ trình thể hiện rõ rệt trong thời gian qua ở một số nước châu Á và tại nhiều nước ASEAN. Từ năm 2009 đến nay, thuế suất thuế TNDN ở Malaysia là 25%. Thái Lan cũng giảm thuế suất từ 30% xuống 23% năm 2012 và dự kiến sẽ tiếp tục giảm trong năm 2013. Năm 2008, Trung Quốc cũng đã thực hiện điều chỉnh giảm mức thuế suất thuế TNDN đối với các doanh nghiệp trong nước từ 33% xuống 25% và xóa bỏ toàn bộ các quy định phân biệt đối xử về nghĩa vụ thuế giữa nhà đầu tư trong nước và nhà đầu tư nước ngoài. Hiện nay, trong số các nước trong khu vực châu Á, Singapore và Đài Loan có mức thuế suất TNDN thuộc vào nhóm thấp nhất là 17%.

Thuế TNDN ở các nước có tên gọi khác nhau nhưng nhìn chung đều điều chỉnh các pháp nhân kinh doanh theo nguyên tắc cư trú và nguyên tắc nguồn phát sinh thu nhập. Tuy thuế suất được điều chỉnh giảm, song tỷ lệ động viên từ thuế theo GDP lại có xu hướng tăng ở một số nước, một phần do cơ sở tính thuế được mở rộng và giảm các khoản chi phí được trừ. Trong khu vực châu Á, thu từ thuế TNDN ở Malaysia năm 2010 tương đương 4,7% GDP, ở Trung Quốc năm 2009 là 3,4% GDP và Thái Lan là 4,5% GDP.

Quy định về các khoản chi được trừ khi tính thuế TNDN ở các nước ngày càng chặt chẽ, hạn chế tình trạng các doanh nghiệp lợi dụng để trốn thuế. Một số nước quan ngại việc doanh nghiệp lợi dụng để giảm nghĩa vụ thuế phải nộp nên ban hành các quy định khống chế mức khấu trừ khi tính thuế TNDN. Ví dụ, Trung Quốc khống chế mức khấu trừ chi phí quảng cáo chung là 15% doanh thu hàng năm. Một số ngành (mỹ phẩm, dược, đồ uống giải khát) được phép khấu trừ tối đa 30% doanh thu hàng năm.

Chính sách ưu đãi thuế TNDN là việc một quốc gia ban hành một chính sách thuế TNDN có lợi hơn so với các nước khác nhằm thu hút đầu tư. Chính sách ưu đãi thuế TNDN ở các nước khá đa dạng. Các hình thức ưu đãi thường được áp dụng ở các nước bao gồm: ưu đãi về thuế suất đối với doanh nghiệp nhỏ và vừa (DNNVV) (với thuế suất thấp hơn thuế suất phổ thông), ưu đãi thuế đối với công nghiệp hỗ trợ, cho phép chuyển lỗ, miễn giảm thuế có thời hạn, giảm nghĩa vụ thuế (tax credits), cho phép khấu hao nhanh, hỗ trợ tái đầu tư… Trung Quốc quy định DNNVV áp dụng mức thuế suất 20% trong khi mức thuế suất phổ thông là 25%, Thái Lan quy định DNNVV áp dụng mức thuế suất 15% trong khi mức thuế suất phổ thông là 23%, Malaysia cũng quy định DNNVV áp dụng mức thuế suất 20% trong khi mức thuế suất phổ thông là 25%.

Kinh nghiệm cho Việt Nam trong cải cách thuế TNDN

Từ năm 2009 đến năm 2012, mặc dù nền kinh tế trong nước gặp nhiều khó khăn do ảnh hưởng của khủng hoảng tài chính và suy thoái kinh tế toàn cầu và trong điều kiện thuế suất thuế TNDN giảm từ 28% xuống 25% nhưng số thu ngân sách nhà nước (NSNN) về thuế TNDN vẫn chiếm tỷ trọng lớn trong tổng thu NSNN. Trong giai đoạn 2009- 2012, thu từ thuế TNDN (không kể thu từ dầu thô) đạt mức bình quân hàng năm khoảng trên 20%.

Bên cạnh những kết quả đạt được, do sự biến động nhanh của nền kinh tế nên một số quy định trong chính sách thuế chưa theo kịp sự vận động của thực tiễn trong nước cũng như xu hướng chung về cải cách chính sách thuế TNDN trên thế giới. Để đảm bảo chính sách thuế TNDN ngày càng phù hợp hơn với thực tiễn cũng như thông lệ quốc tế, việc cải cách chính sách thuế TNDN ở Việt Nam trong thời gian tới cần tập trung vào các vấn đề lớn sau:

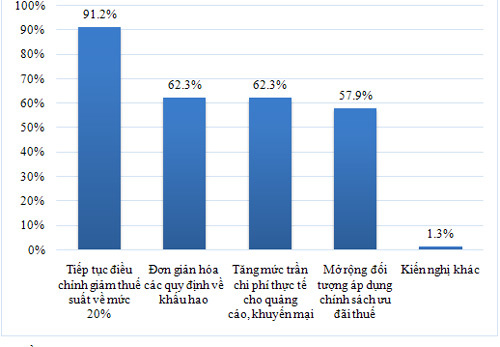

Thứ nhất, từng bước hạ thuế suất theo lộ trình rõ ràng để đảm bảo giảm mức thu nhằm thu hút đầu tư, khuyến khích phát triển sản xuất kinh doanh. Để tạo sự hấp dẫn, tăng tính cạnh tranh môi trường đầu tư trong thu hút đầu tư, phù hợp với xu thế cải cách thuế của các nước, Việt Nam cần giảm mức thuế suất phổ thông. Trước mắt, có thể giảm từ 25% xuống 23% để không gây tác động lớn tới cân đối cân NSNN đồng thời có thể công bố lộ trình giảm thuế suất từ nay đến năm 2020 về mức tương đương các nước trong khu vực ASEAN (khoảng 20%). Đây cũng là kỳ vọng của phần đông các doanh nghiệp Việt Nam. Khảo sát các DN V1000 do Vietnam Report công bố gần đây, nhân sự kiện Công bố Bảng xếp hạng V1000 năm 2014 (Top 1000 doanh nghiệp nộp thuế TNDN lớn nhất Việt Nam) cho thấy, cộng đồng doanh nghiệp Việt hiện vẫn đang chờ đợi việc giảm thuế suất thuế TNDN xuống mức 20% vào năm 2016 (hơn 91% số DN tham gia khảo sát lựa chọn phương án này khi được hỏi: “Đối với chính sách thuế TNDN, Quý DN mong muốn được cải thiện yếu tố nào?”).

|

|

Hình 1: Mong muốn cải thiện trong chính sách thuế TNDN của các DN Việt Nam. Nguồn: Khảo sát các DN V1000 do Vietnam Report thực hiện, tháng 10/2014 |

Thứ hai, bổ sung một số quy định về các khoản chi phí được trừ và không được trừ khi xác định thu nhập chịu thuế TNDN để khuyến khích tích tụ vốn, nâng cao khả năng cạnh tranh của doanh nghiệp Việt Nam.

Thứ ba, quy định ưu đãi thuế TNDN đối với DNVVN. Việc áp dụng chính sách thuế suất thấp hơn so với mức thuế suất phổ thông sẽ tạo điều kiện cho DNNVV tăng tích lũy để tái đầu tư, phát triển sản xuất kinh doanh, nâng cao năng lực cạnh tranh, phát triển trở thành các DN lớn. Tuy nhiên, việc áp dụng chính sách ưu đãi thuế đối với DNNVV cần quy định rõ ràng, cụ thể tiêu chí, điều kiện để tạo thuận lợi cho công tác quản lý thuế, hạn chế các trường hợp lợi dụng, gian lận thuế.

Thứ tư, đơn giản hóa chính sách ưu đãi thuế theo hướng hẹp về lĩnh vực, tiếp tục khuyến khích đầu tư vào các ngành sản xuất các sản phẩm có giá trị gia tăng lớn, các ngành công nghiệp hỗ trợ, sử dụng công nghệ cao, công nghệ sinh học, dịch vụ chất lượng cao, có giá trị lớn, nhằm tạo ra nhiều sản phẩm có khả năng cạnh tranh để tham gia vào mạng sản xuất và chuỗi giá trị toàn cầu.

Chính sách thuế đóng vai trò then chốt trong điều hành kinh tế vĩ mô của Chính phủ và nó có ảnh hưởng to lớn đến việc phát triển kinh tế và xã hội. Trong nỗ lực cải thiện môi trường sản xuất kinh doanh, khuyến khích đầu tư, tạo đà và thúc đẩy tăng trưởng trong giai đoạn tới, rõ ràng cần đặc biệt chú ý việc cải cách, hoàn thiện chính sách thuế nói chung, chính sách thuế TNDN nói riêng./.

|

Sáng 02/12/2014, tại Trung tâm Hội nghị Quốc Gia, TP. Hà Nội, Ban tổ chức V1000 – 1000 doanh nghiệp nộp thuế thu nhập doanh nghiệp lớn nhất Việt Nam, gồm: Công ty CP Báo cáo Đánh giá Việt Nam (Vietnam Report), Báo VietNamNet và Tạp chí Thuế – Tổng Cục Thuế sẽ chính thức tổ chức Lễ công bố Bảng xếp hạng V1000 năm 2014. Đây là năm thứ năm liên tiếp kể từ năm 2010, Bảng xếp hạng V1000 được công bố nhằm mục đích khuyến khích, biểu đương và tôn vinh các doanh nghiệp có mức nộp thuế thu nhập doanh nghiệp cao, góp phần rất lớn vào sự phát triển và giàu mạnh của đất nước. |

Hùng Phạm - Vietnam Report