Lợi nhuận không có sự thịnh vượng

13/09/2016

Chuyên mục: Tranh luận In trang

Năm năm sau khi cuộc Đại suy thoái chính thức kết thúc, lợi nhuận doanh nghiệp cao, và thị trường chứng khoán đang bùng nổ.

Tuy nhiên, hầu hết người Mỹ không được chia sẻ trong việc thu hồi những gì đã mất. Trong khi 0,1% số người với mức thu nhập cao- bao gồm hầu hết các giám đốc điều hành cấp cao nhất-gặt hái gần như tất cả các khoản thu nhập, những công việc tốt không còn, và cơ hội việc làm mới có xu hướng không an toàn và trả lương thấp. Lợi nhuận doanh nghiệp không thể trở thành sự thịnh vượng kinh tế trên diện rộng.

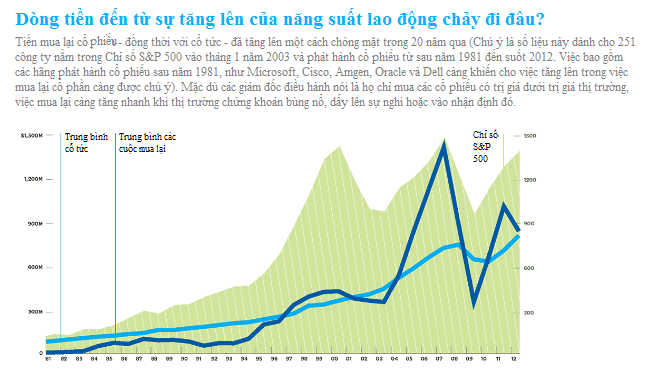

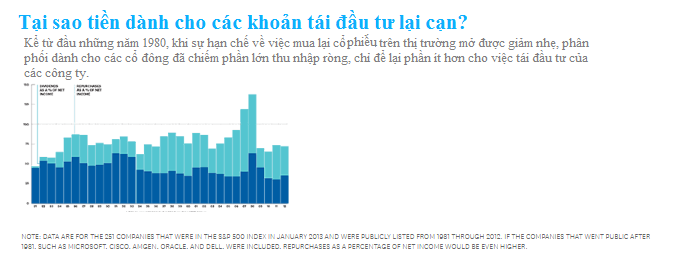

Việc phân bổ lợi nhuận của công ty để mua lại cổ phiếu xứng đáng nhận nhiều khiển trách. Hãy xem xét 449 công ty trong chỉ số S & P 500 được công bố công kahi từ năm 2003 đến năm 2012. Trong thời gian đó những công ty sử dụng 54% của thu nhập -tổng cộng 2,4 nghìn tỷ $ để mua lại cổ phiếu của chính mình, gần như tất cả đều thông qua việc mua trên thị trường mở. Cổ tức hấp thu thêm 37% thu nhập của họ. Điều đó để lại rất ít cho việc đầu tư vào năng lực sản xuất hoặc tăng thu nhập cho người lao động.

Làn sóng mua lại đã trở nên rất lớn, trên thực tế, mà ngay cả các cổ đông- các đối tượng được cho là hưởng lợi nhuận của tất cả các tập đoàn này-đang bắt đầu lo lắng. "Nó khiến chúng ta bận tâm rằng, trong bối cảnh của cuộc khủng hoảng tài chính, nhiều công ty đã tránh xa việc đầu tư vào sự tăng trưởng trong tương lai của các công ty của họ," Laurence Fink, chủ tịch và CEO của BlackRock, quản lý tài sản lớn nhất thế giới, đã viết trong một bức thư gửi cho các công ty Mỹ vào tháng Ba. "Quá nhiều công ty đã cắt giảm chi phí vốn và thậm chí tăng nợ để tăng cổ tức và thị phần mua lại."

Tại sao nguồn lực lớn như vậy được dành cho việc mua lại cổ phiếu? Các giám đốc điều hành của các công ty đưa ra một số lý do, mà chúng ta sẽ thảo luận sau. Nhưng không ai trong số họ đã gần đến khả năng giải thích chân lý đơn giản này: Công cụ cổ phiếu dựa tạo nên phần lớn số lương của họ và việc mua lại trong ngắn hạn đẩy giá cổ phiếu lên. Trong năm 2012, 500 giám đốc điều hành được trả lương cao nhất có tên trong báo cáo của các công ty đại chúng Hoa Kỳ đã nhận được trung bình 30,3 triệu $ mỗi người; 42% số tiền bồi thường của họ đến từ lựa chọn cổ phiếu và 41% từ thưởng cổ phiếu. Bằng cách tăng nhu cầu đối với cổ phiếu của một công ty, việc mua lại thị trường mở tự động nâng giá cổ phiếu của nó, dù chỉ trong tạm thời, và có thể giúp công ty đạt lợi nhuận hàng quý trên mỗi cổ phiếu (EPS) theo mục tiêu đề ra.

Kết quả là, những người mà chúng ta dựa vào để thực hiện đầu tư vào sản xuất sẽ làm tăng sự thịnh vượng của tất cả mọi người thay vì dành hầu hết lợi nhuận của công ty họ để sử dụng cho những mục đích mà sẽ làm tăng sự thịnh vượng của riêng họ-với những kết quả không gây ngạc nhiên. Ngay cả khi điều chỉnh lạm phát, việc bồi thường cho các giám đốc điều hành hàng đầu của Hoa Kỳ đã tăng gấp đôi hoặc gấp ba lần kể từ nửa đầu của năm 1990, khi nó đã được xem như là quá mức. Trong khi đó, hoạt động kinh tế tổng thể của Hoa Kỳ đã có dấu hiệu chùn lại.

Nếu Hoa Kỳ đạt được sự tăng trưởng mà có thể phân phối thu nhập một cách công bằng và cung cấp việc làm, chính phủ và lãnh đạo doanh nghiệp phải thực hiện các bước để đặt việc mua lại cổ phiếu và trả lương cho giám đốc điều hành dưới sự kiểm soát. Sức khỏe kinh tế của quốc gia phụ thuộc vào điều đó.

Từ việc tạo giá trị tới khai thác giá trị

Trong ba thập kỷ, tôi đã nghiên cứu cách các quyết định phân bổ nguồn lực của các tập đoàn lớn của Hoa Kỳ ảnh hưởng đến mối quan hệ giữa sáng tạo giá trị và khai thác giá trị, và làm thế nào mối quan hệ có ảnh hưởng đến nền kinh tế Mỹ. Từ cuối của Thế chiến II cho đến cuối những năm 1970, một phương pháp giữ-và-tái đầu tư để phân phối tài nguyên chiếm ưu thế tại các tập đoàn lớn của Hoa Kỳ. Họ giữ lại lợi nhuận và tái đầu tư trong việc tăng khả năng của các nhân viên- những người đã giúp cho doanh nghiệp cạnh tranh hơn. Họ cung cấp lao động có thu nhập cao hơn và đảm bảo an ninh việc làm lớn hơn, góp phần bình đẳng, tăng trưởng kinh tế ổn định- điều được gọi là "sự thịnh vượng bền vững."

Mô hình này đã bắt đầu bị phá vỡ vào cuối năm 1970, mở đường cho một chế độ giảm chi phí và sau đó phân phối tiền mặt cho các lợi ích tài chính, đặc biệt là các cổ đông. Bằng cách ủng hộ khai thác giá trị so với sáng tạo giá trị, phương pháp này đã góp phần ổn định việc làm và giảm bất bình đẳng trong thu nhập.

Theo tài liệu của các nhà kinh tế học Thomas Piketty và Emmanuel Saez, 0,1% những người giàu nhất trong các hộ gia đình ở Hoa Kỳ có thu thập chiếm 12,3% của tất cả các thu nhập của Hoa Kỳ trong năm 2007, vượt qua 11,5% cổ phần của họ trong năm 1928, vào đêm trước của cuộc Đại khủng hoảng. Trong cuộc khủng hoảng tài chính năm 2008-2009, cổ phiếu của họ đã giảm mạnh, nhưng kể từ khi hồi phục đã đạt mốc 11,3% vào năm 2012.

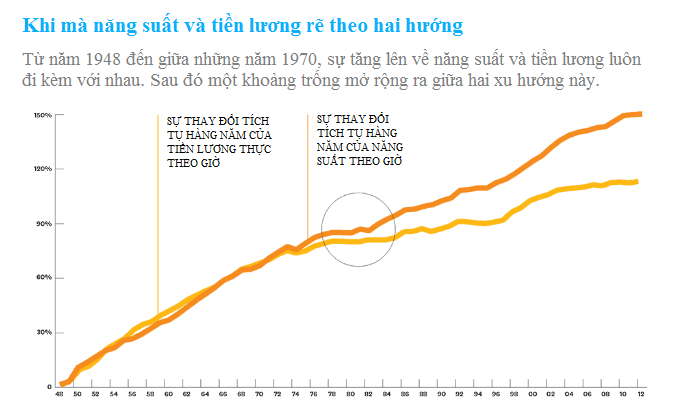

Kể từ cuối năm 1980, các thành phần lớn nhất trong thu nhập của top 0,1% người giàu nhất Hoa Kì đã được bồi thường, do phải trả dựa trên cổ phiếu. Trong khi đó, tăng trưởng tiền lương của người lao động còn chậm và không thường xuyên, ngoại trừ trong khoảng thời gian bùng nổ của internet giai đoạn 1998-2000, lần duy nhất trong 46 năm qua khi tiền lương thực tế tăng 2% hoặc nhiều hơn cho ba năm hoạt động. Kể từ cuối năm 1970, tăng trưởng bình quân lương thực tế đã ngày càng kéo tăng trưởng năng suất xuống.

Không phải ngẫu nhiên, quan hệ lao động ở Hoa Kì đã trải qua một sự thay đổi trong ba thập kỷ qua. Việc đóng cửa nhà máy hàng loạt loại bỏ hàng triệu việc. Các chuẩn mực của một công nhân khi dùng toàn bộ sự nghiệp của mình với một công ty đã biến mất. Và sự thay đổi địa chấn này khiến tất cả thành viên của lực lương lao động Hoa Kì- thậm chí cả những người được giáo dục và nhiều kinh nghiệm làm việc- dễ bị thay thế.

Ở một mức độ nào đó những thay đổi cấu trúc có thể được biện minh như là sự cần thiết để đáp trả lại sự thay đổi trong công nghệ và cạnh tranh. Vào đầu những năm 1980 việc đóng cửa nhà máy thường được kích hoạt bởi sự xâm nhập các nhà sản xuất vượt trội của Nhật Bản trong ngành công nghiệp hàng tiêu dùng lâu bền và vốn hàng hoá. Vào đầu những năm 1990 sự nghiệp của một công ty đã liên quan tới lĩnh vực IT vì hệ thống kiến trúc mở của các cuộc cách mạng vi điện tử làm giảm giá trị các kỹ năng của nhân viên lớn tuổi thành thạo trong công nghệ độc quyền. Và trong đầu những năm 2000 những nhiệm vụ nhiều hơn, thường xuyên, chẳng hạn như viết phần mềm không phức tạp và định biên các trung tâm cuộc gọi của khách hàng, tăng tốc khi một lực lượng lao động có khả năng xuất hiện ở mức lương thấp phát triển nền kinh tế và chi phí truyền thông giảm, cho phép các công ty Mỹ tập trung vào nhân viên trong nước với những công việc có giá trị gia tăng cao hơn.

Những thực tế nhẹ nhàng đi vào lòng trung thành và làm nản sức chi tiêu của người lao động Mỹ, và thường cho đi khả năng cạnh tranh chính của các công ty ở Hoa Kỳ. Bị thu hút bởi những lợi ích tài chính nhanh chóng mà mình tạo ra, nhiều nhà điều hành bỏ qua những ảnh hưởng lâu dài và giữ họ đi qua khoảng khoảng thời gian mà họ có thể được biện minh.

Một bước ngoặt là làn sóng thâu tóm thù địch mà quét qua đất nước này trong năm 1980. Các tập đoàn thường cho rằng các nhà lãnh đạo tự mãn của công ty đã thất bại trong việc tối đa hóa lợi nhuận cho cổ đông. Những lời chỉ trích đó nhắc nhở Hội đồng quản trị cố gắng sắp xếp các lợi ích của người quản lý và cổ đông bằng cách chi trả mức cổ phiếu từ khoản bồi thưởng cho giám đốc điều hành.

Với các ưu đãi để tối đa hóa giá trị cổ đông và đáp ứng mong đợi của phố Wall để đạt múc EPS quý ngày càng cao, các giám đốc điều hành hàng đầu quay sang mua lại cổ phiếu lớn, có tác dụng giúp "quản lý" giá cổ phiếu. Kết quả: Hàng tỷ đô la mà có thể đã được chi vào việc đổi mới và tạo việc làm trong nền kinh tế Mỹ trong ba thập kỷ qua đã được sử dụng để mua lại cổ phần cho những gì được gọi là vận dụng giá cổ phiếu hiệu quả.

Thương vụ mua lại tốt và xấu

Không phải tất cả vụ mua lại đều làm suy yếu sự thịnh vượng chung. Có hai loại mua lại chính: Mời đấu thầu và mua lại thị trường mở. Với việc mời đấu thầu, một công ty liên lạc với các cổ đông để mua lại cổ phần của họ ở một mức giá quy định tại một ngày gần hạn nhất định, và sau đó các cổ đông khi thấy giá phù hợp sẽ bán lại cổ phần của họ cho công ty. Mời đấu thầu có thể là một cách để điều hành những người có cổ phần sở hữu đáng kể và quan tâm đến khả năng cạnh tranh dài hạn của công ty để tận dụng lợi thế giá cổ phiếu thấp và tập trung quyền sở hữu trong tay của chính họ. Điều này có thể giải thoát họ khỏi áp lực của phố Wall để tối đa hóa lợi nhuận ngắn hạn và cho phép họ đầu tư vào doanh nghiệp. Henry Singleton được biết đến với việc sử dụng đấu thầu theo cách này tại Teledyne vào những năm 1970, và Warren Buffett sử dụng chúng ở GEICO trong những năm 1980. (GEICO trở nên hoàn toàn thuộc sở hữu của công ty mẹ của Buffett, Berkshire Hathaway, vào năm 1996.) Như Buffett đã lưu ý, loại hình chào mua này phải được thực hiện khi giá cổ phiếu thấp hơn giá trị nội tại của năng lực sản xuất của công ty và công ty có lợi nhuận đủ để mua lại các cổ phiếu mà không cản trở kế hoạch đầu tư thực sự của nó.

Nhưng Mời thầu chỉ chiếm một phần nhỏ của mua lại hiện đại. Nhất hiện nay được thực hiện trên thị trường mở, và nghiên cứu của tôi cho thấy rằng họ thường đến tại các chi phí đầu tư vào năng lực sản xuất, và do đó, không phải là tuyệt vời cho các cổ đông dài hạn.

Các công ty đã được phép mua lại cổ phần của mình trên thị trường mở với hầu như không có giới hạn quy định từ năm 1982, khi SEC lập ra luật 10b-18 của Đạo luật Giao dịch Chứng khoán. Theo quy định, hội đồng quản trị của một công ty có thể ủy quyền cho giám đốc điều hành cấp cao để mua lại một số tiền nhất định của cổ phiếu trong khoảng thời gian quy định, và công ty phải thông báo công khai chương trình mua lại. Sau đó, các nhà quản lý có thể mua một số lượng lớn cổ phần của công ty vào bất kỳ ngày làm việc nào mà không sợ rằng SEC sẽ tính phí với thao tác cung cấp- đó là số tiền không vượt quá mức an toàn của 25% khối lượng giao dịch trung bình hàng ngày trong bốn tuần trước đó. SEC đòi hỏi các công ty báo cáo việc mua lại theo các quý, chứ không phải những vụ mua lại hàng ngày, có nghĩa là nó không thể xác định liệu một công ty đã vi phạm giới hạn 25% mà không tiến hành một cuộc điều tra đặc biệt.

Bất chấp sự leo thang trong các vụ mua lại hơn ba thập kỷ qua, SEC đã hiếm khi đưa ra thủ tục tố tụng đối với một công ty khi sử dụng chúng để thao túng giá cổ phiếu của nó. Và ngay cả trong giới hạn 25%, công ty vẫn có thể mua lại với số lượng rất lớn: Exxon Mobil, công ty thực hiện các vụ mua lại chứng khoán lớn nhất giai đoạn 2003-2012, có thể mua lại khoảng 300 triệu $ giá trị cổ phiếu trong một ngày, và Apple là tới 1,5 tỷ $ một ngày. Về bản chất, luật 10b-18 hợp pháp hóa lũng đoạn thị trường chứng khoán thông qua việc mua lại thị trường mở.

Điều luật bắt nguồn từ nhiệm vụ ban đầu của cơ quan được đặt ra trong Đạo luật Giao dịch chứng khoán vào năm 1934. Đạo luật này là một sự đáp trả đối với một loạt các hoạt động vô đạo đức được thúc đẩy sự đầu cơ trong những năm 20, dẫn đến sự sụp đổ của thị trường chứng khoán 1929 và cuộc Đại khủng hoảng. Để ngăn chặn những điều như vậy, đạo luật trao cho SEC cho những quyền hạn rộng lớn trong việc ban hành quy tắc và quy định.

Trong những năm Reagan làm tổng thống, SEC đã bắt đầu quay trở lại các quy tắc. Chủ tịch của Ủy ban giai đoạn 1981-1987 là John Shad, một cựu phó chủ tịch của E.F. Hutton và là người đầu tiên của Wall Street lãnh đạo ủy ban trong 50 năm. Ông tin rằng bãi bỏ quy định của các thị trường chứng khoán sẽ làm các khoản tiết kiệm vào đầu tư kinh tế hiệu quả hơn và rằng các trường hợp gian lận cá biệt mà có thể không bị phát hiện đã không thể biện minh cho các yêu cầu đòi công ty phải tiết lộ một số thông tin. Việc áp dụng các điều luật 10b-18 của SEC phản ánh quan điểm đó.

Vạch trần các lĩ lẽ biện minh cho việc mua lại

Các giám đốc điều hành đưa ra lí lẽ chính cho việc mua lại thị trường mở. Hãy kiểm tra từng điều một:

- Mua lại là các khoản đầu tư vào cổ phiếu bị định giá thấp, báo hiệu sự tự tin của các giám đốc điều hành về tương lai của công ty.

Điều này có thể có ý nghĩa. Nhưng thực tế là trong hai thập kỷ vừa qua, các công ty lớn của Hoa Kỳ có xu hướng mua lại khi thị trường đi lên và cắt giảm chúng khi thị trường đi xuống. Họ mua với giá cao, và bán lại ở mức giá thấp. Nghiên cứu của Academic-Industry Research Network, một tổ chức phi lợi nhuận, cho thấy rằng các công ty thực hiện việc mua lại không bao giờ bán lại cổ phiếu với giá cao hơn.

Đôi khi một công ty mua với giá cao trong một sự bùng nổ các thương vụ mua lại đã buộc phải bán với giá thấp để giảm bớt khó khăn tài chính. GE, ví dụ, đã dành 3,2 tỷ $ vào việc mua lại trong ba quý đầu năm 2008, trả một mức giá trung bình 31,84 $ cho mỗi cổ phiếu. Sau đó, trong quý cuối cùng, khi cuộc khủng hoảng tài chính mang lại thiệt hại cho GE Capital, công ty đã bán 12 $ giá trị cổ phần với giá bình quân 22,25 $ một cổ phiếu, trong một nỗ lực bất thành để bảo vệ xếp hạng tín dụng của nó.

Nói chung, khi một công ty mua lại cổ phiếu với giá cao, cuối cùng nó đã làm giảm giá trị của các cổ phiếu. "Các cổ đông bị trừng phạt bằng việc mua lại cổ phiếu với giá cao hơn giá trị nội tại", Warren Buffett đã viết trong bức thư năm 1999 của mình gửi cho các cổ đông cổ Berkshire Hathaway. "Mua một hóa đơn với giá 1,10 $ không phải là thương vụ kinh doanh tốt cho những người có liên quan."

- Việc mua lại là cần thiết để bù đắp cho sự pha loãng của lợi nhuận trên mỗi cổ phiếu khi người lao động thực hiện việc lựa chọn cổ phiếu.

Các tính toán cho các công ty công nghệ cao với các chương trình lựa chọn cổ phiếu trên diện rộng cho thấy khối lượng của việc mua lại thị trường mở nói chung là một bội số của khối lượng các lựa chọn cổ phiếu mà các nhân viên thực hiện. Trong mọi trường hợp, không có lý do kinh tế hợp lý nào để tiến hành việc mua lại để bù đắp sự pha loãng từ việc thực hiện lựa chọn cổ phiếu của nhân viên. Tùy chọn cổ phiếu là để khuyến khích nhân viên làm việc nhiều hơn để tạo ra hiệu suất trong tương lai cao hơn cho công ty. Vì vậy, thay vì sử dụng tiền công ty để tăng EPS ngay lập tức, các giám đốc điều hành nên sẵn sàng chờ đợi. Nếu các công ty tạo ra lợi nhuận cao hơn, nhân viên có thể thực hiện lựa chọn cổ phiếu của họ với giá cổ phiếu cao hơn, và công ty có thể phân bổ thu nhập cho trong chu kì tiếp theo của sự đổi mới.

- Công ty đã phát triển từ lâu và không còn các cơ hội đầu tư sinh lợi; do đó, công ty nên trả lại khoản tiền mặt cần thiết cho các cổ đông.

Một số người sử dụng lập luận rằng mua lại là một phương tiện thuế hiệu quả để phân phối tiền cho cổ đông hơn là cổ tức. Nhưng điều đó đã không được thể hiện kể từ năm 2003, khi các mức thuế đối với lợi nhuận vốn dài hạn và cổ tức đã được áp dụng tương tự nhau. Tuy nhiên, nhiều vấn đề quan trọng hơn vẫn còn, tuy nhiên: Vai trò chính của giám đốc điều hành và trách nhiệm đối với cổ đông là gì?

Các công ty đã xây dựng được năng lực sản xuất trong thời gian dài thường có lợi thế tổ chức và tài chính rất lớn khi họ thâm nhập vào các thị trường có liên quan. Một trong những chức năng chính của giám đốc điều hành hàng đầu là khám phá những cơ hội mới. Khi họ lựa chọn việc mua lại thị trường mở lớn, người ta đặt ra câu hỏi rằng liệu các nhà điều hành có đang làm đúng công việc của họ.

Một vấn đề liên quan là quan điểm cho rằng nghĩa vụ chính của giám đốc điều hành là đối với các cổ đông. Nó dựa trên một quan niệm sai lầm về vai trò của các cổ đông trong công ty hiện đại. Các biện minh triết học của việc cho các cổ đông quyền tiếp cận tất cả lợi nhuận của công ty là bởi vì họ đang ở vị trí tốt nhất để phân bổ nguồn lực, vì họ có sự quan tâm nhất trong việc đảm bảo rằng vốn sẽ phát sinh lợi nhuận cao nhất. Đề xuất này là trung tâm của việc "tối đa hóa giá trị cổ đông" (MSV) được tán thành trong những năm qua, lập luận đáng chú ý nhất của Michael C. Jensen. MSV cũng thừa nhận rằng cái gọi là dòng tiền tự do của các công ty nên được phân phối cho cổ đông bởi vì chỉ có họ thực hiện các khoản đầu tư mà không có sự đảm bảo về lợi nhuận, và do đó rủi ro được bảo đảm.

Nhưng MSV bỏ qua những người có liên quan khác trong nền kinh tế -những người chịu rủi ro bằng cách đầu tư mà không có sự đảm bảo về lợi nhuận. Người nộp thuế đối mặt với nguy cơ đó thông qua các cơ quan chính phủ khi các cơ quan này đầu tư vào cơ sở hạ tầng và tạo ra tri thức. Và người lao động nhận lấy rủi ro đó bằng cách đầu tư vào việc phát triển khả năng của mình tại các công ty của mình. Khi mà những người nộp thuế- người hỗ trợ các doanh nghiệp trong việc kinh doanh bằng số tiền của mình, và những người lao động, những người mà nỗ lực tạo ra những cải tiến năng suất, yêu cầu về mức lợi nhuận mà ít nhất cũng phải tương đương như các cổ đông.

Sự trớ trêu của MSV là cổ đông công ty thường không bao giờ đầu tư vào khả năng tạo ra giá trị của công ty. Thay vào đó, họ đầu tư vào cổ phiếu với hy vọng rằng giá cổ phiếu sẽ tăng lên. Và đó là một cách hoàn hảo trong đó giám đốc điều hành của công ty làm tăng hy vọng đó bằng cách sử dụng việc mua lại để thao túng thị trường. Số tiền mà Apple đã từng huy động từ các cổ đông từ IPO là 97 triệu $ vào năm 1980. Tuy nhiên, trong những năm gần đây, các nhà hoạt động quỹ đầu tư như David Einhorn và Carl Icahn- những người hoàn toàn không có vai trò trong sự thành công của công ty trong nhiều thập kỷ qua đã mua một lượng lớn cổ phiếu của Apple và sau đó gây áp lực lên công ty để thông báo về một trong những thương vụ mua lại lớn nhất trong lịch sử.

Sự gia tăng rất lớn trong thập kỷ qua của các vụ mua lại, ngoài các mức cổ tức cao, đã đến vào thời điểm mà Hoa Kỳ phải đối mặt với các thách thức cạnh tranh mới. Điều này đặt ra câu hỏi về số lượng dòng tiền của công ty là thực sự "tự do" để được phân phối cho các cổ đông. Nhiều học giả, ví dụ, Gary P. Pisano và Willy C. Shih của Harvard Business School, trong bài viết của họ trên HBR năm 2009 "Phục hồi năng lực cạnh tranh của Hoa Kì" và cuốn sách của họ “Tạo ra sự thịnh vượng”- đã cảnh báo rằng nếu các công ty Mỹ không bắt đầu đầu tư nhiều hơn nữa trong nghiên cứu và khả năng sản xuất, họ không thể mong đợi để có thể cạnh tranh trong một loạt các ngành công nghiệp công nghệ tiên tiến.

Lợi nhuận luôn là nền tảng cho việc đầu tư vào sự đổi mới. Do đó các giám đốc điều hanh, những người đăng ký với MSV, đang tận dụng trách nhiệm của mình để đầu tư một cách rộng rãi và sâu sắc vào khả năng sản xuất các tổ chức của họ mà cần phải liên tục đổi mới. MSV thường được hiểu là một lý thuyết về khai thác giá trị chứ không phải là tạo ra giá trị.

Các giám đốc điều hành đang phục vụ sở thích riêng của họ

Có một sự giải thích hợp lý cho sự gia tăng trong việc mua lại thị trường mở: tăng lương dựa trên cổ phiếu. Kết hợp với áp lực từ Wall Street, ưu đãi dựa trên cổ phiếu làm giám đốc điều hành cấp cao có động lực để thực hiện việc mua lại trên một quy mô khổng lồ và có hệ thống.

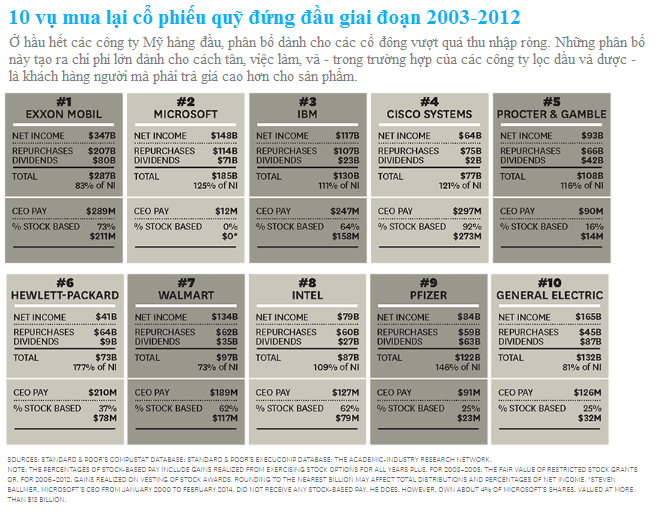

Hãy xem xét 10 vụ mua lại lớn nhất, với giá trị 859 tỷ $, một số tiền bằng 68% thu nhập ròng kết hợp của các công ty, từ năm 2003 đến năm 2012. Trong thập kỷ này, các CEO của các công ty trên nhận được tổng cộng 168 triệu $ tiền bồi thường cho mỗi người. Tính trung bình, 34% tiền bồi thường của họ là theo hình thức lựa chọn cổ phiếu và 24% là theo thưởng cổ phiếu. Tại các công ty này, bốn giám đốc điều hành cao cấp được trả lương cao nhất tiếp theo, mỗi người nhận trung bình 77 triệu $ tiền bồi thường trong thời gian 10 năm, 27% là lựa chọn cổ phiếu và 29% là thưởng cổ phiếu. Tuy nhiên, từ năm 2003 chỉ có ba trong số 10 vụ mua lại lớn nhất- Exxon Mobil, IBM và Procter & Gamble- đã thể hiện sự vượt trội so với chỉ số S & P 500 Index.

Cải cách hệ thống

Việc mua lại đã trở thành nỗi ám ảnh của một công ty hoạt động không tốt. Việc chuyển các tập đoàn trở lại một chế độ giữ-và-tái đầu tư nhằm thúc đẩy tăng trưởng ổn định và công bằng sẽ có hành động táo bạo. Dưới đây là ba đề xuất:

Chấm dứt việc mua lại thị trường mở.

Trong một bản cập nhật năm 2003 Quy tắc 10b-18, SEC đã giải thích: "Sẽ không có sự đảm bảo cho bến cảng an toàn (là một điều khoản pháp lý để giảm bớt hoặc loại bỏ trách nhiệm pháp lý trong các tình huống nhất định miễn là các điều kiện nhất định được đáp ứng) khi tổ chức phát hành có động lực cao trong việc thao túng giá cổ phiếu của nó" Mặc dù trong thực tế số tiền lương dựa trên cổ phiếu của giám đốc điều hanh- người quyết định thực hiện việc mua lại, được "khuyến khích ở mức độ cao". Để khắc phục vấn đề này, SEC cần bãi bỏ các bến cảng an toàn.

Một bước đi tốt đầu tiên hướng tới mục tiêu đó sẽ là một nghiên cứu của SEC về sự tổn thương có thể xuất hiện khi mà việc mua lại thị trường mở đã được thực hiện cho việc hình thành vốn, các tập đoàn công nghiệp và nền kinh tế Mỹ trong ba thập kỷ qua. Ví dụ, trong khoảng thời đó số lượng cổ phiếu đưa ra khỏi thị trường đã vượt quá số lượng phát hành gần như trong mỗi năm; từ năm 2004 đến năm 2013 mức rút ròng này là trung bình 316 tỷ $ một năm. Thị trường chứng khoán không được hoạt động như một nguồn vốn đầu tư của công ty. Như đã lưu ý, lợi nhuận được giữ lại đã luôn luôn cung cấp cơ sở cho việc đầu tư như vậy. Việc bồi thường cho các nhà điều hành đang phá hoại sự hình thành của nguồn lực con người và vật chất.

Kềm chế trong việc trả lương dựa trên cổ phiếu.

Nhiều nghiên cứu đã chỉ ra rằng các công ty lớn có xu hướng sử dụng cùng một tập các chuyên gia để tư vấn việc bồi thường cho các nhà điều hành, và mỗi tư vấn khuyến cáo rằng các khách hàng trả tiền cho các giám đốc điều hành ở mức trên trung bình. Kết quả là, bồi thường tăng lên theo thời gian. Các nghiên cứu cũng cho thấy rằng thậm chí sự suy giảm trong giá cổ phiếu cũng làm tăng lương của các nhà điều hành: Khi giá cổ phiếu của một công ty giảm, hội đồng quản trị thậm chí dồn nhiều lựa chọn và thưởng cổ phiếu cho các nhà điều hành cấp cao ", và tuyên bố rằng phải có sự đảm bảo để các nhà điều hành sẽ không nhảy tàu và se làm bất cứ điều gì là cần thiết để làm tăng giá cổ phiếu lên.

Năm 1991, SEC bắt đầu cho phép các nhà quản trị hàng đầu giữ lợi nhuận từ việc bán cổ phiếu ngay lập tức từ các lựa chọn cổ phiếu. Trước đó, họ đã phải giữ các cổ phiếu trong sáu tháng hoặc từ bỏ bất kỳ việc tăng ngắn hạn nào. Quyết định đó chỉ càng củng cố lợi ích cá nhân của các giám đốc điều hành hàng đầu trong việc thúc đẩy giá cổ phiếu. Và bởi vì các tập đoàn không cần phải tiết lộ những hoạt động mua lại hàng ngày, nó mang lại cho giám đốc điều hành các cơ hội để giao dịch mà không bị phát hiện, khi mà các thông tin bên trong các vụ mua lại đang được thực hiện. Ít nhất, SEC nên ngừng cho phép nhà quản trị bán cổ phiếu ngay sau khi lựa chọn được thực hiện. Một quy tắc như vậy có thể giúp khởi động một cuộc thảo luận rất cần thiết mà có ý nghĩa vượt ra ngoài đạo luật 2010 “Say on Pay” – một đạo luật không hiệu quả khi cho phép các cổ đông có quyền kiến nghị không ràng buộc tới hội đồng quản trị về các vấn đề bồi thường.

Nhưng nhìn chung việc trả lương lương dựa trên cổ phiếu nên được giới hạn chặt chẽ. Cơ chế đãi ngộ nên phụ thuộc vào các tiêu chí mà phản ánh đầu tư vào khả năng sáng tạo, không phải hiệu suất chứng khoán.

Chuyển đổi hội đồng quản trị- những người xác định việc bồi thường cho các nhà điều hành.

Ban đang bị chi phối bởi những CEO khác, những người có xu hướng hướng tới việc phê chuẩn gói lương cao hơn cho các đồng nghiệp của họ. Khi phê duyệt việc phân phối lớn cho các cổ đông và chi trả dựa trên cổ phiếu cho giám đốc điều hành hàng đầu, những người này tin rằng họ đang hành động vì lợi ích của các cổ đông.

Đó là một phần quan trọng của vấn đề. Phần lớn các cổ đông chỉ đơn giản là các nhà đầu tư vào cổ phiếu nổi bật- những người có thể dễ dàng bán cổ phiếu của họ khi họ muốn chốt lời hoặc giảm thiểu thiệt hại. Như đã tranh luận trước đó, những người thực sự đầu tư vào năng lực sản xuất của các công ty là đối tượng nộp thuế và người lao động. Người nộp thuế thu được lợi ích trong việc liệu một công ty mà sử dụng khoản đầu tư của chính phủ có thể tạo ra lợi nhuận cho phép nó trả tiền thuế hay không, trong đó lấy lợi nhuận của người đóng thuế vào những khoản đầu tư. Người lao động có quan tâm đến việc liệu công ty sẽ có thể tạo ra lợi nhuận mà trong đó nó có thể cung cấp cho tăng lương và cơ hội nghề nghiệp ổn định hay không.

Đây là thời điểm cho hệ thống quản trị doanh nghiệp tại Hoa Kỳ bước vào thế kỷ 21: Người nộp thuế và người lao động nên có chỗ ngồi trong hội đồng quản trị. Người đại diện của họ sẽ có những hiểu biết sâu sắc để đảm bảo rằng các giám đốc điều hành phân bổ nguồn lực để đầu tư vào khả năng tạo ra sự đổi mới và có giá trị.

Lòng dũng cảm ở Washington

Sau khi hiệu trưởng Trường Luật Harvard Erwin Griswold xuất bản "Liệu lựa chọn cổ phiếu có đang vượt ra khỏi tầm tay?" trong 1 tạp chí vào năm 1960, Thượng nghị sĩ Albert Gore đã phát động một chiến dịch thuyết phục Quốc hội cắt bớt đi những lợi thế đặc biệt về thuế cho các tùy chọn chứng khoán của các nhà điều hành. Sau khi Đạo luật cải cách thuế của năm 1976, chuyên gia về vấn đề bồi thường Graef Crystal tuyên bố rằng lựa chọn cổ phiếu mà có đủ điều kiện để áp dụng thuế suất vốn tăng, "đã được Quốc hội đưa ra những nghi thức cuối cùng". Nó cũng xảy ra rằng trong những năm 1970 cổ phiếu của tất cả thu nhập của 0,1% hộ gia đình hưởng lương cao nhất Hoa Kì đã ở mức thấp nhất trong một thế kỷ qua.

Các thành viên của Quốc hội Mỹ nên thấy sự can đảm và độc lập của những người tiền nhiệm của họ và đi xa hơn "Say on Pay" để có những phản ứng với việc bồi thường quá mức. Ngoài ra, Quốc hội cần sửa chữa một hệ thống thuế với nhiều sai lầm mà thường xuyên thưởng cho những người bòn rút giá trị như thể họ là người sáng tạo giá trị và bỏ qua vai trò quan trọng của các khoản đầu tư của chính phủ vào cơ sở hạ tầng và kiến thức mà rất quan trọng đối với khả năng cạnh tranh của các doanh nghiệp Hoa Kỳ.

Thay vào đó, những gì chúng ta có bây giờ là những khoản trợ cấp liên bang cho nghiên cứu, phát triển, và thăm dò, trong khi dành nguồn lực lớn hơn để mua lại cổ phiếu. Dưới đây là ba ví dụ về những thứ đạo đức giả như vậy:

Năng lượng thay thế.

Exxon Mobil, trong khi tiếp nhận khoảng 600 triệu $ một năm trong các khoản trợ cấp của chính phủ Hoa Kỳ để thăm dò dầu (theo Trung tâm Tiến bộ Mỹ), dành khoảng 21 tỷ $ một năm mua lại cổ phiếu. Nó hầu như không dành tiền vào nghiên cứu năng lượng thay thế.

Trong khi đó, thông qua Hội đồng năng lượng Mỹ, các giám đốc điều hành hàng đầu của Microsoft, GE, và các công ty khác đã vận động chính phủ Hoa Kỳ tăng gấp ba lần khoản đầu tư vào nghiên cứu năng lượng thay thế và trợ cấp đến 16 tỷ $ mỗi năm. Tuy nhiên, các công ty này có nhiều kinh phí, họ có thể đầu tư vào năng lượng thay thế cho riêng mình. Trong thập kỷ qua, Microsoft và GE, kết hợp, đã dành khoảng tiền tương tự như trên hàng năm để mua lại.

Công nghệ nano.

Các giám đốc điều hành của Intel từ lâu đã vận động chính phủ Hoa Kỳ để tăng chi tiêu cho nghiên cứu công nghệ nano. Trong năm 2005, Intel CEO khi đó, Craig R. Barrett, lập luận rằng "nó sẽ cần một sự phối hợp nỗ lực nghiên cứu lớn của Mỹ liên quan đến các học viện, công nghiệp, và nhà nước và chính phủ liên bang để đảm bảo rằng nước Mỹ tiếp tục là các nhà lãnh đạo thế giới trong công nghệ thông tin". Tuy nhiên, từ năm 2001, khi chính phủ Mỹ khởi động Sáng kiên công nghệ nano quốc gia (NNI), đến năm 2013 chi tiêu của Inteltrong việc mua lại gần như bằng bốn lần tổng ngân sách NNI.

Dược phẩm.

Để đối phó với những phàn nàn rằng giá thuốc Mỹ ít nhấTcao gấp hai lần giá thuốc ở bất kỳ nước nào khác, Pfizer và các công ty dược phẩm khác của Mỹ đã lập luận rằng lợi nhuận từ giá cao-kích hoạt bởi một chế độ sở hữu trí tuệ hào phóng và giá quy định lỏng lẻo- cho phép nhiều R & D được thực hiện tại Hoa Kỳ hơn ở những nơi khác. Tuy nhiên, từ năm 2003 đến năm 2012, Pfizer đổ một số tiền bằng 71% lợi nhuận của mình vào việc mua lại, và một số tiền bằng 75% lợi nhuận của nó vào cổ tức. Nói cách khác, nó đã dành thêm tiền vào mua lại và cổ tức so với những gì nó kiếm được và khai thác dự trữ vốn của mình để giúp cho việc tài trợ. Thực tế là, người Mỹ trả giá thuốc cao để các công ty dược phẩm lớn có thể thúc đẩy giá cổ phiếu của họ và điều hành việc chi trả. Với tầm quan trọng của thị trường chứng khoán và các tổ chức cho nền kinh tế và xã hội, các nhà quản lý Mỹ phải kiểm tra hành vi của những người những người không thể hoặc không muốn kiểm soát bản thân. "Nhiệm vụ của Ủy ban Chứng khoán và Hối đoái Mỹ," trang web của SEC giải thích, "là để bảo vệ các nhà đầu tư, duy trì các thị trường công bằng, trật tự và hiệu quả, tạo điều kiện hình thành vốn." Tuy nhiên, như chúng ta đã thấy, trong phán quyết của mình về việc giám sát mua lại cổ phiếu và trả lương cho các điều hành trong hơn ba thập kỷ, SEC đã đưa ra một quá trình hành động ngược lại với các mục tiêu. Nó đã cho phép 0.1% số người giàu của xã hội, bao gồm cả các giám đốc điều hành hàng đầu, nắm bắt được thị phần lớn trong tổng lợi ích của tăng trưởng năng suất của Hoa Kỳ trong khi đại đa số người Mỹ đã bị bỏ lại phía sau. Đặc biệt, Quy tắc 10b-18 đã tạo điều kiện cho thị trường chứng khoán gian lận, bằng cách cho phép công ty phân phối số lượng lớn tiền mặt cho các cổ đông, làm suy yếu hình thành vốn, bao gồm cả hình thành nguồn nhân lực.

Quá trình phân bổ nguồn lực của công ty là nguồn an ninh kinh tế, an ninh của Mỹ. Nếu Mỹ muốn một nền kinh tế, trong đó lợi nhuận của công ty dẫn đến sự thịnh vượng chung, các thương vụ mua lại và việc bồi thường cho các nhà điều hành sẽ phải kết thúc. Giống như khi bị nghiện, sẽ có cơn đau rút. Nhưng các giám đốc điều hành tốt nhất có thể thực sự có được sự khi được trả một mức lương hợp lý cho việc phân bổ nguồn lực theo những cách mà giúp duy trì các doanh nghiệp, cung cấp mức sống cao hơn cho những người lao động, và tạo ra doanh thu thuế đối với các chính phủ mà đã cung cấp cho nó phần đầu vào rất quan trọng.

Thu Thủy

Lược dịch theo Harvard Business Review